招行个人抵押贷款利率

招行房产估值贷款利率解析与建议

招商银行(简称招行)作为国内领先的商业银行之一,在房产贷款领域拥有丰富的经验和产品。房产估值贷款利率是影响贷款成本和借款人利益的重要因素之一。下面我们来详细解析招行房产估值贷款利率,并提供相关建议。

1. 贷款类型与利率政策

招行提供的房产估值贷款主要分为以下几类:

商业性房地产贷款:

适用于商业物业的购买、建设、改建等项目。

个人住房贷款:

用于购买自住房或者改善居住条件的贷款。

二手房按揭贷款:

用于购买已有房产的贷款。针对不同类型的贷款,招行设定了相应的贷款利率政策,一般受到市场利率、政策利率等因素的影响。借款人的信用状况、贷款额度、还款期限等也会影响到实际贷款利率的确定。

2. 影响贷款利率的因素

市场利率:

贷款利率通常与央行基准利率挂钩,随着央行货币政策的调整而变化。招行的贷款利率也会受到市场利率波动的影响。

借款人信用记录:

借款人的信用记录是银行评估贷款风险的重要依据之一,良好的信用记录有利于获得更低的贷款利率。

抵押物价值:

房产估值是招行决定是否批准贷款以及贷款额度的重要依据之一。抵押物价值越高,借款人通常能够获得更优惠的贷款利率。

贷款期限:

一般来说,贷款期限越长,银行对风险的考量会更高,因此相同条件下,长期贷款的利率可能会略高于短期贷款。

政策调控:

房地产市场的政策调控对贷款利率也有一定影响,特别是针对个人住房贷款等领域。 3. 建议

维护良好信用记录:

及时偿还信用卡账单、贷款等,保持良好的信用记录,有利于获得更低的贷款利率。

选择合适的贷款期限:

根据自身经济状况和还款能力,选择合适的贷款期限,避免因为贷款期限过长而增加利息支出。

理性购房:

在购买房产时,要理性评估自己的购房需求和负担能力,避免过度负债或超出实际承受能力的贷款。

关注市场利率变化:

关注央行货币政策和市场利率的变化,及时调整贷款计划,把握利率下降的机会。

多比较不同银行产品:

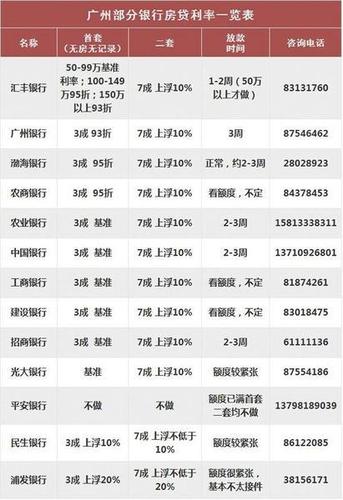

不同银行的贷款产品可能存在一定的差异,可以多比较不同银行的贷款利率、条件和服务,选择最适合自己的贷款产品。结论

招行房产估值贷款利率是根据多种因素确定的,借款人在选择贷款产品和申请贷款时需要充分了解相关政策和利率,做好贷款规划和风险评估。保持良好的信用记录、选择合适的贷款期限、理性购房等也是非常重要的。希望以上信息对您有所帮助。

免责声明:本网站部分内容由用户自行上传,若侵犯了您的权益,请联系我们处理,谢谢!